Παρότι οι ευρωπαϊκές κυβερνήσεις κατά της διάρκεια της χρηματοπιστωτικής κρίσης της περιόδου 2008/2009 δεν ήθελαν ούτε να ακούσουν την προοπτική του κοινού δανεισμού με το επιχείρημα ότι η (υπερχρεωμένη) Ελλάδα δεν θα έπρεπε να «χρησιμοποιήσει» το ενάρετο γερμανικό αξιόχρεο ΑΑΑ προκειμένου να συνεχίσει τις υπέρογκες δημοσιονομικές δαπάνες, τώρα αυτό φαίνεται να αλλάζει.

Ετοιμάζονται για το μεγαλύτερο σχέδιο υπερχρέωσης των ευρωπαϊκών λαών με το πρόσχημα του κινδύνου εξ Ανατολών και την αύξηση των αμυντικών δαπανών καθώς και την αλλαγή του ενεργειακού υποδείγματος.

Υπό αυτή τη οπτική επιχειρείται η σύνδεση της κοινής νομισματικής πολιτικής που ασκείται από την κεντρική τράπεζα με μια δημοσιονομική πολιτική η οποία θα χρηματοδοτείται από τον κοινό δανεισμό – διαμορφώνεται δηλαδή σε απλά ελληνικά ενα.. Υπουργείο Οικονομικών της ΕΕ το οποίο θα διαχειρίζεται τις εκδόσεις ομολόγων, πέραν απο τους υπάρχεονετς μηχανισμούς ESM, EFSF κλπ

Μετά την καταστροφή της παραγωγικής βάσης κυρίως της Γερμανίας με την ιδεοληπτική απόφαση για «απεξάρτηση» από τα φθηνά ενεργειακά προϊόντα και την πρόκληση ενεργειακής κρίσης που γονάτισε τις επιχειρήσεις και τα νοικοκυριά της Γηραιάς Ηπείρου, το νέο αυτό σχέδιο έρχεται να ναρκοθετήσει το μέλλον της οικονομίας της Ευρωζώνης.

Προς επίρρωση, σε δημοσίευμα των Financial Τimes το Σάββατο 9 Μαρτίου 2024, η ανταγωνιστικότητα της ευρωπαϊκής οικονομίας υποχωρεί έναντι αυτής των ΗΠΑ που έχουν φροντίσει να ενισχύσουν την εγχώρια στροφή στις πράσινες τεχνολογίες και την αγορά των ημιαγωγών με τρισεκατομμύρια δολάρια κρατικές ενισχύσεις ενώ την ίδια ώρα θησαυρίζουν πουλώντας κατά βούληση ακριβό LNG στους εταίρους.

Από την Πανδημία… στην κοινή δημοσιονομική πολιτική – Τα σχέδια μέχρι το 2030

Το σχέδιο κοινού δανεισμού της Ευρωπαϊκής Ένωσης μετά την πανδημία αποδεικνύεται επιτυχές και θα πρέπει να χρησιμεύσει ως βάση για μελλοντικά σχέδια που θα μπορούσαν να περιλαμβάνουν ένα ασφαλές περιουσιακό στοιχείο στην Ευρώπη και μια δημοσιονομική ικανότητα, δήλωσε ο οικονομικός επίτροπος Paolo Gentiloni, σύμφωνα με δημοσίευμα του Bloomberg.

Μιλώντας σε συνέδριο με αντικείμενο την αποτελεσματικότητα του σχεδίου, που ονομάζεται Μηχανισμός Ανάκαμψης και Ανθεκτικότητας (RRF), ο Gentiloni σημείωσε ότι θα λήξει το 2026, αλλά η Ευρώπη θα εξακολουθεί να χρειάζεται χρηματοδότηση ύψους περίπου 650 δισεκατομμυρίων ευρώ κάθε χρόνο μέχρι το 2030 για να απομακρυνθεί από τα ορυκτά καύσιμα και να καταστήσει την οικονομία της πιο ψηφιακή – ΄πόσο δε μάλλον για την ανασυγκρότηση της Ουκρανίας είτε για τις αμυντικές δαπάνες όπου υπολείπονται περίπου 56 δισ. το έτος για να καλυφθεί η υποχρέωση για αμυντικές δαπάνες ίσες με το 2% του ΑΕΠ.

Οι χρηματοπιστωτικές αγορές εμφανίζονται, σύμφωνα με το συμβατικό αφήγημα των Βρυξελλών – να «απορροφήσουν» περισσότερο κοινό χρέος της ΕΕ και τάσσονται σθεναρά υπέρ της δημιουργίας ενός ευρωπαϊκού ασφαλούς περιουσιακού στοιχείου, ενός χρεογράφου που πιθανότατα θα απαιτούσε τη δημιουργία μιας ευρωπαϊκής δημοσιονομικής ικανότητας με δυνατότητα δανεισμού.

Παραλείπεται βέβαια από αυτό το αφήγημα.. το (υπαρκτό) σενάριο τι θα συμβεί εάν οι επενδυτές… αμφισβητήσουν τα.. ναπολεόντεια αυτά σχέδια της ΕΕ

Ο Μηχανισμός Ανάκαμψης και Ανθεκτικότητας κατά τον ευρωπαίο επίτροπο, θα συμβάλει στην κάλυψη αυτού του επενδυτικού κενού, τουλάχιστον μέχρι τη λήξη του το 2026. «Αλλά, φυσικά, οι επενδυτικές μας ανάγκες δεν τελειώνουν το 2026», πρόσθεσε, σημειώνοντας ότι η ΕΕ έχει νέες προτεραιότητες, όπως η άμυνα ή η ανοικοδόμηση της Ουκρανίας.

Παράλληλα υπογράμμισε ότι μπορεί να αποδειχτεί χρήσιμο σχέδιο για το μέλλον.

«Η ΕΕ θα ωφεληθεί πάρα πολύ από ένα μόνιμο ασφαλές περιουσιακό στοιχείο ανάλογο με το μέγεθος της οικονομίας της», δήλωσε. «Ο τελικός μας στόχος θα πρέπει να είναι η δημιουργία μιας κεντρικής δημοσιονομικής ικανότητας σε επίπεδο ΕΕ.

Αυτό είναι ζωτικής σημασίας για την παροχή ευρωπαϊκών δημόσιων αγαθών, σε τομείς όπως η ενέργεια, η καινοτομία ή η άμυνα», είπε ο Gentiloni. «Η ώρα να ξεκινήσουμε αυτή τη συζήτηση είναι τώρα», σημείωσε χαρακτηριστικά.

Οι ιδέες για τη δημιουργία μιας κεντρικής δημοσιονομικής ικανότητας για την Ευρωπαϊκή Ένωση, η οποία θα αποτελούσε αντίβαρο για την ενιαία νομισματική πολιτική της Ευρωπαϊκής Κεντρικής Τράπεζας και θα επέτρεπε τον δανεισμό από τις αγορές, υπάρχουν από τη δεκαετία του 1970.

Το δημοσιονομικό πρόβλημα

Αυτά… εξαγγέλλονται εν χορδαίς και οργάνοις την ώρα την ίδια ώρα που π.χ. η Ιταλία έχει ένα «βαρύ» πρόγραμμα εκδόσεων για να εξυπηρετήσει το χρέος της. Ο υπουργός Οικονομικών της – ο οποίος αναμένεται την τρέχουσα εβδομάδα να ανακοινώσει οικονομικές προβλέψεις βλέπει το ενδεχόμενο η Κομισιόν να κινήσει τη διαδικασία υπερβολικού ελλείμματος – δηλαδή… άτυπα μνημόνια – κατά μια σειρά κρατών.

Και μέσα σε όλα αυτά η Ευρωζώνη θα πλημμυρίζει την αγορά με ουκρανο-ομόλογα ή «πράσινα» ομόλογα – για τα οποία υποτίθεται διψούν οι.. επενδυτές.

Τη ίδια ώρα και οι ΗΠΑ αναμένεται να προχωρήσουν σε ένα εκτεταμένο πρόγραμμα εκδόσεων κρατικού χρέους προκειμένου να αντιμετωπίσουν το τεράστιο έλλειμμά τους και το υψηλό κόστος των τοκοχρεολυσίων που αυξάνονται λόγω της ανόδου των επιτοκίων για το δημόσιο χρέος τους.

Γίνεται λοιπόν αντιληπτό ότι εντός του 2024 θα προκληθεί ένα κραχ στις αγορές χρέους εξαιτίας του τεράστιου όγκου της επικείμενες προσφοράς.

Παρά τις σοβαρές πολιτικές διαφωνίες – καθώς οι Γερμανοί έχουν το φρέονο στο πόδι… – το αφήγημα καλλιεργείται σε δημοσιεύματα κορυφαίων οικονομικών ΜΜΕ όπως οι Financial Times ή το Bloomberg προπαγανδίζουν ότι οι διαχειριστές κεφαλαίου «διψούν» για τίτλους με την κορυφαία αξιολόγηση ΑΑΑ ζητούν περισσότερες εκδόσεις από την Ε.Ε..

Το επιχείρημα που προβάλλεται από τους επενδυτές είναι ότι με αυτόν τον τρόπο θα μπορέσουν να αυξήσουν τις αμυντικές δαπάνες τους και τις δαπάνες για την πράσινη μετάβαση, χωρίς το κάθε κράτος μέλος να επωμιστεί μόνο του περισσότερο χρέος – το πρόβλημα είναι ότι αυτοί που θα το πληρώσουν ούτως ή άλλως είναι η φορολογούμενοι.

Ο κοινός δανεισμός που δεν προκρίθηκε ως λύση στην κρίση χρέους στο επίκεντρο της οποία βρέθηκε η Ελλάδα – θυμόμαστε τα «απεταξάμην» του μακαρίτη Wolfgang Schäuble όταν του είχε κάνει κάποιες νύξεις ο Mario Draghi για κοινό δανεισμό – αλλά χρησιμοποιήθηκε στην πανδημία, έρχεται τώρα να εκπληρώσει καθαρά πολιτικούς στόχους.

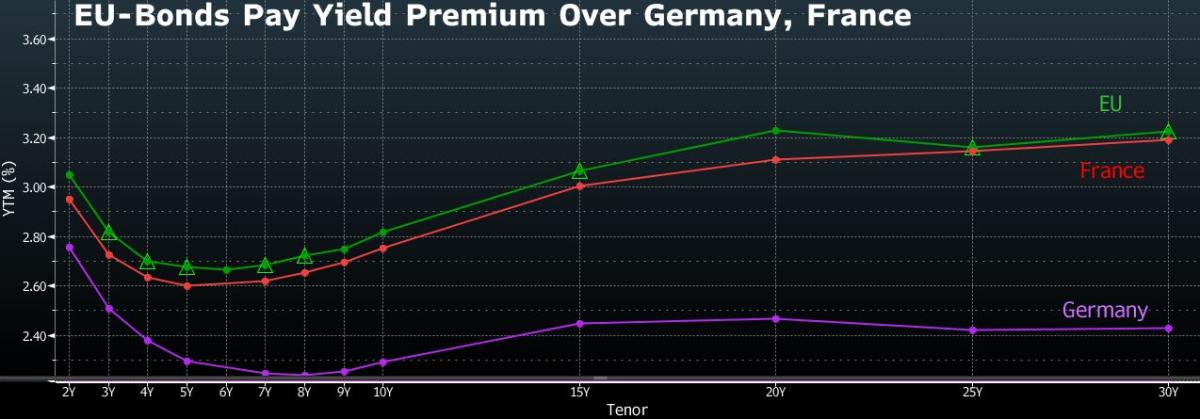

Τη στιγμή δε, που τα ομόλογα της Ε.Ε. πληρώνουν premium έναντι των αντίστοιχων κρατικών ομολόγων είναι φυσιολογικό «οι επενδυτές διψούν για τέτοια ομόλογα», μας.. διαβεβαιώνει ο Brian Maguire, διαχειριστής χαρτοφυλακίου της Barings που διαχειρίζεται χρέος της Ε.Ε.

Με αυτά τα επιτόκια (δεν προβλέπεται, άλλωστε, δραστική αλλαγή στη νομισματική πολιτική στον προβλεπτό ορίζοντα με τις μειώσεις των επιτοκίων εντός του 2024 να αποκλείονται από κάποιους είτε να… περιορίζονται με 2 και για 25 μονάδες), είναι λογικό να.. ενεργοποιούνται τα κερδοσκοπικά ένστικτα όσων δραστηριοποιούνται στην αγορά χρέους.

Ακριβός δανεισμός λόγω του premium

Η ειρωνεία της όποιας νέας κοινής έκδοσης ομολόγου είναι η άκρως υψηλή ελκυστικότητα που θα έχει στους επενδυτές καθώς θα πρόκειται βεβαίως για… ακριβό χρήμα. Ο προσωρινός χαρακτήρας του Ταμείου Ανάκαμψης είναι ένας από τους λόγους που οι επενδυτές ζητούν υψηλότερες αποδόσεις για να αγοράσουν τους τίτλους.

Τα ομόλογά της ΕΕ που λήγουν το 2034 δίδουν απόδοση 2,9%, ενώ τα γερμανικά με την ίδια λήξη προσφέρουν λιγότερο από 2,2% και τα γαλλικά με λήξη το 2033 απόδοση 2,7%. Αυτό σημαίνει ότι με τις τρέχουσες τιμές των ομολόγων, η Ε.Ε. θα επιβαρύνεται με πρόσθετο ετήσιο κόστος τόκων περίπου 7 εκατ. ευρώ ανά 1 δισεκατομμύριο ευρώ σε σύγκριση με τη Γερμανία.

Επίσης, αναφέρεται ότι οι κοινές εκδόσεις θα μειώσουν την ανάγκη για κάθε χώρα μέλος να δανείζεται στις αγορές. Πώς όμως θα καλυφθούν οι υπόλοιπες δημοσιονομικές δαπάνες καθώς οι πληρωμές για τοκοχρεολύσια έχουν ήδη ξεπεράσει τις αμυντικές δαπάνες σε επτά χώρες μέλη του ΝΑΤΟ από την Ε.Ε., σύμφωνα με το γερμανικό ινστιτούτο Ifo.

Στην υπερχρεωμένη Ιταλία, το κόστος των τοκοχρεολυσίων είναι τρεις φορές υψηλότερο από τις ετήσιες αμυντικές της δαπάνες – επισήμαίνεται από τους αρνητές της λύσης του κοινού δανεισμού.

Συμπέρασμα: Θα αποδειχθεί καταστροφικό για την Ευρώπη να προχωρήσει σε κοινό δανεισμό υποκινούμενη από την αντιρωσική υστερία και ως χρήσιμος ηλίθιος για την εξυπηρέτηση των συμφερόντων των ΗΠΑ.

Η ΕΚΤ, το Διεθνές Νομισματικό Ταμείο και ο ΟΟΣΑ έχουν υποστηρίξει ότι μια δημοσιονομική ικανότητα για την ΕΕ θα είχε οικονομικό νόημα, αλλά δεν έχει την υποστήριξη των βασικών κυβερνήσεων της ΕΕ που θέλουν να διατηρήσουν τον εθνικό έλεγχο της δημοσιονομικής πολιτικής και του δανεισμού.